Home » Über Uns

Ein Unternehmen, zwei Strategien.

Argos Wityu ist eine unabhängige europäische Private-Equity-Gruppe, die das Wachstum von mittelgroßen Unternehmen fördert und ihre Management-Teams unterstützt.

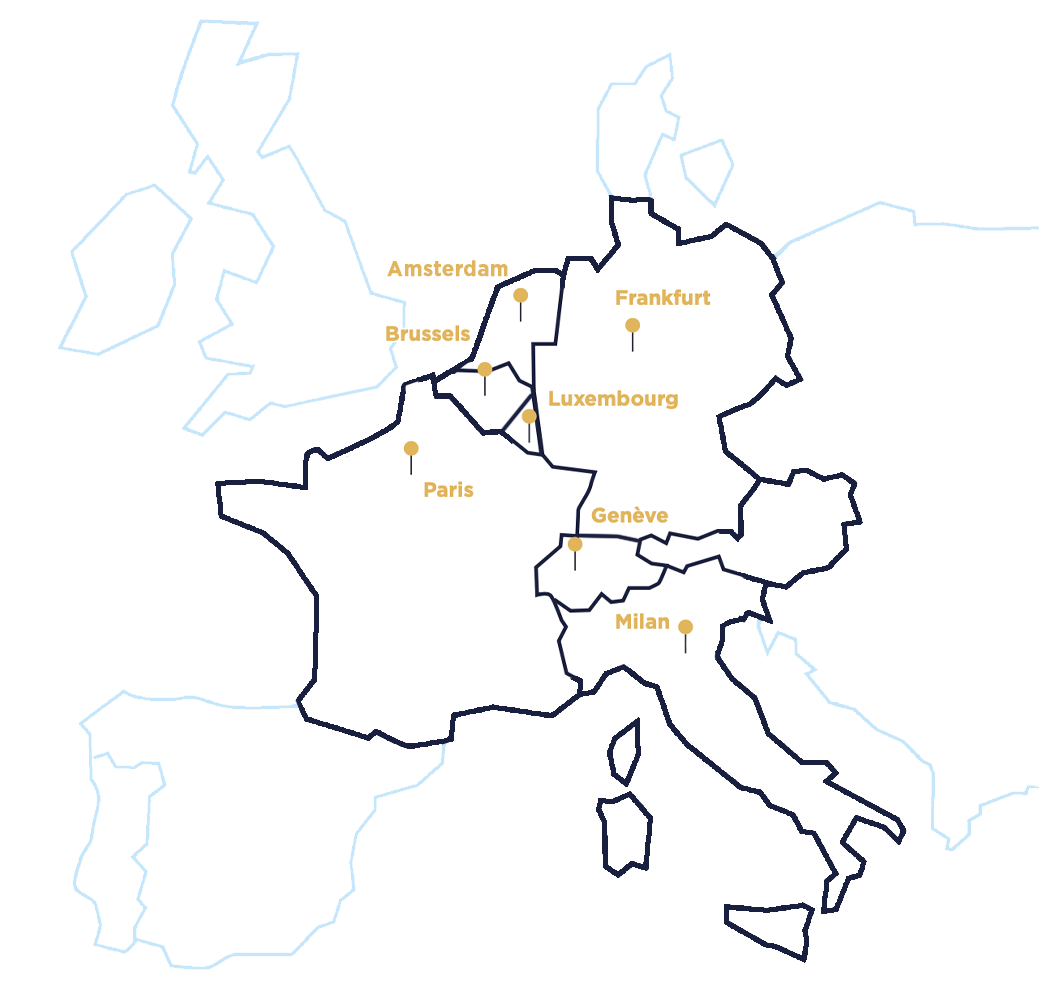

Mit einem verwalteten Vermögen von mehr als 1,8 Mrd. €, mehr als 30 Jahren Erfahrung und über 90 unterstützten Unternehmen ist Argos Wityu von Büros in Amsterdam, Brüssel, Frankfurt, Genf, Luxemburg, Mailand und Paris aus tätig. Die Gruppe strebt den Erwerb von Mehrheitsbeteiligungen an und investiert bei jeder Transaktion jeweils zwischen 10 Mio. € und 100 Mio. € in eine der beiden folgenden Strategien:

- Der Midmarket– Fonds unterstützt Unternehmen beim Eigentümerwechsel zur Beschleunigung von Wachstum.

- Der Climate-Action-Fonds zielt darauf ab, europäische Unternehmen durch eine Entwicklung von „Grau zu Grün“ zu Vorreitern der Nachhaltigkeit zu machen.

“Success is the result of human intervention, not reports."

Sieben Büros mit starken lokalen Wurzeln

Regional zu expandieren, bedeutete für uns, in jedem Markt tiefe Wurzeln zu schlagen. Argos Wityu hat Standorte in Amsterdam, Brüssel, Frankfurt, Genf, Luxemburg, Mailand und Paris.

Unsere Investmentkriterien

MBO /MBI

Management buy-out.

Management buy-in.

Spin-offs / Carve-outs

Growth capital/Build-up

Spezialist für atypische Lösungen

Stärkung des Managements

Spin-offs

Carve-outs

Business arbitrage

Reconfiguration

Ausweitung von ESG-Initiativen

Shareholder issues Rebuilding structure eg. dispersed, privatizations

Unser Modus Operandi

Unsere Teams arbeiten Tag für Tag eng mit unseren Unternehmen zusammen. Wir brainstormen gemeinsam mit dem jeweiligen Management Wachstumsmöglichkeiten und lösen Herausforderungen zusammen.

Wir geben Unternehmen die Freiheit, operativ Initiativen zu ergreifen und in ihre strategischen Ziele zu investieren. Wir sind überzeugt: so lässt sich Wert schaffen. Unser Ansatz geht weit über das Finanzielle hinaus.

Begrenzter Einsatz von Fremdkapital

Wir möchten sicherstellen, dass die Ziele eines Managements sich nicht nur um das Abzahlen von Schulden und die Erfüllung von Kredit- und Finanzierungsklauseln drehen. Wir wollen, dass unsere Unternehmen sich auf Wachstum, Innovation, Neueinstellungen und Investitionen fokussieren können. Daher verwenden wir Fremdkapital in unseren Transaktionen nur begrenzt (manchmal gar nicht). Wir schneidern für jedes Unternehmen die Finanzstruktur, die zu ihm passt.

Unser Modus Operandi

Unsere Teams arbeiten Tag für Tag eng mit unseren Unternehmen zusammen. Wir brainstormen gemeinsam mit dem jeweiligen Management Wachstumsmöglichkeiten und lösen Herausforderungen zusammen.

Wir geben Unternehmen die Freiheit, operativ Initiativen zu ergreifen und in ihre strategischen Ziele zu investieren. Wir sind überzeugt: so lässt sich Wert schaffen. Unser Ansatz geht weit über das Finanzielle hinaus.

Begrenzter Einsatz von Fremdkapital

Wie wir arbeiten

Schritt 1

Fundraising

Der erste Schritt eines Beteiligungsfonds ist wohl der, über den am wenigsten berichtet wird: Investoren davon überzeugen, uns Mittel anzuvertrauen, die wir dann in Schritt zwei unserer Arbeit investieren können.

Im Fundraising präsentieren wir Investoren unsere Investmentstrategie. Wir arbeiten mit vielen unterschiedlichen Investoren zusammen. Dazu zählen Institutionen, Pensionsfonds, Family Offices und Privatpersonen. Die meisten kommen aus Europa, den USA und Asien und arbeiten bereits seit vielen Jahren mit uns zusammen.

Unsere Investoren erhalten von uns regelmäßige Updates und werden zweimal im Jahr zu unserem Investorentag eingeladen. Dort berichten wir im Detail über die Performance und Entwicklung der Unternehmen im Portfolio, in das sie investiert haben. Außerdem stellen wir jedes Quartal einen Report zur Verfügung, in dem wir unsere Sicht auf das finanzielle und wirtschaftliche paneuropäische Umfeld darstellen.

Eine Liste unserer Fonds, seit der Gründung von Argos Wityu:

- Euroknights I & II: €59.9 Mio, , 1990-93

- Euroknights III: €106.7 Mio, 1996

- Euroknights IV: €144.5 Mio, 2000

- Euroknights V: €275 Mio, 2006

- Euroknights VI: €400 Mio, 2011

- Euroknights VII: €520 Mio, 2017

- Mid-Market VIII: €450 Mio, 2021

Schritt 2

Investieren

Diese Phase startet mit einem gegenseitigen Kennenlernen des Geschäfts und der handelnden Menschen. Es ist für das Management eines Unternehmens ebenso wichtig zu verstehen, wer wir sind, was wir erwarten und wie wir arbeiten, wie umgekehrt für uns.

Eine Partnerschaft einzugehen bedeutet, sich gemeinsam auf eine mehrjährige Reise zu begeben. Unsere künftigen Partner brauchen die Sicherheit, dass wir ihre Chancen und Herausforderungen verstehen. Wir müssen die Vorstellungen des Managements teilen und uns gleichzeitig einig sein, dass die Realität vermutlich anders aussehen wird und wir dann in gegenseitigem Vertrauen Pläne entsprechend anpassen können.

Natürlich erfordert jeder Investitionsprozess eine Due Diligence und rechtliche Dokumentation. Aber wenn wir kein gegenseitiges Vertrauen wahrnehmen oder uns Transparenz fehlt, werden wir nicht investieren. Das werden wir auch dann nicht, wenn unsere Interessen und die des Managementteams nicht perfekt zusammenpassen. Wenn wir einmal investiert haben und die gemeinsame Reise beginnt, müssen alle in die gleiche Richtung streben. Es darf keine „hidden agendas“ geben. Davon sind wir überzeugt.

Schritt 3

Direkt nach dem Investment

Die Wochen und Monate direkt nach einer Investition verdienen besondere Aufmerksamkeit. Das ist die Zeit, in der sich die neue Dynamik entwickelt.

Wir starten Initiativen, die vor dem Investment festgesetzt wurden und setzen besprochene Änderungen in der Führungsstruktur um. Oft fließt viel Zeit in die Kommunikation mit Kunden, Lieferanten und vor allem Mitarbeitenden, um die Ziele der neuen Partnerschaft zu erläutern.

Wir sind der Meinung, dass es sehr wichtig ist, den Mitarbeiterinnen und Mitarbeitern eines Unternehmens zu erklären, wer wir sind, wo das Geld herkommt, und was unsere Ziele sind. Wir haben das in den vergangenen 30 Jahren sehr oft getan. Für alle Beteiligten hat dieser Dialog jedes Mal sehr viel gebracht.

months right after an investment deserve a specific focus. This is when the new dynamics kick in.

We launch the new initiatives discussed before the investment, and we implement the new governance, as explained below. Often a lot of time is dedicated to explaining the purpose of the new partnership to stakeholders, i.e. clients, suppliers, and especially employees.

Indeed, at Argos we feel it is important to explain to employees who we are, where the new money is coming from, and what our purpose is. We have done this many times over the past 30 years, and it has always been a fruitful experience for everyone involved.

Schritt 4

Die Zusammenarbeit während der Investitionsperiode

Nicht wir managen die Unternehmen, in die unsere Fonds investieren. Das macht das jeweilige Management. Wir haben während der Investitionsperiode neben dem Management eine Doppelrolle. Die Fonds, aus denen wir in ein Unternehmen investieren, beinhalten das Gesparte von Millionen von Menschen. Als Mehrheitseigner müssen wir daher die Geschäftsentwicklung sehr sorgfältig überwachen. Formell äußert sich das in monatlichen Reports und Entscheidungen, die im Beirat getroffen werden.

Unsere zweite Rolle geht weit über die erste hinaus. Wir unterstützen seit 30 Jahren erfolgreich mittelständische Unternehmen aus vielen Branchen und in diversen Situationen dabei, ihre Geschäftsziele schneller zu erreichen und Schwierigkeiten zu überwinden. Dabei haben wir viel darüber gelernt, wie Unternehmen wachsen und stärker werden. Und wie wir ihnen bestmöglich dabei helfen können.

Die Methode ist einfach: ein offener und informeller Dialog mit dem Management. Normalerweise sprechen wir jede Woche miteinander, ohne Agenda. Wir tauschen uns darüber aus, wie das Geschäft und der Markt sich entwickeln und wie wir das Unternehmen in diesem Kontext stärken können.

Schritt 5

Verkauf

Wir werden häufig gefragt, warum wir überhaupt verkaufen müssen.

Unsere Investitionsperiode liegt im Durchschnitt bei etwas über fünf Jahren, aber diese Zeitdauer ist nicht in Stein gemeißelt. In vielen Fällen haben wir das Wachstum darüber hinaus begleitet, für sieben oder zehn Jahre.

Schritt 6

Rückzahlung an Investoren

Sobald eine Portfoliogesellschaft verkauft wurde, zahlen wir den Investoren das eingesetzte Kapital zuzüglich der von uns erzielten Erträge zurück.

Schritt 1

Fundraising

Der erste Schritt eines Beteiligungsfonds ist wohl der, über den am wenigsten berichtet wird: Investoren davon überzeugen, uns Mittel anzuvertrauen, die wir dann in Schritt zwei unserer Arbeit investieren können.

Im Fundraising präsentieren wir Investoren unsere Investmentstrategie. Wir arbeiten mit vielen unterschiedlichen Investoren zusammen. Dazu zählen Institutionen, Pensionsfonds, Family Offices und Privatpersonen. Die meisten kommen aus Europa, den USA und Asien und arbeiten bereits seit vielen Jahren mit uns zusammen.

Unsere Investoren erhalten von uns regelmäßige Updates und werden zweimal im Jahr zu unserem Investorentag eingeladen. Dort berichten wir im Detail über die Performance und Entwicklung der Unternehmen im Portfolio, in das sie investiert haben. Außerdem stellen wir jedes Quartal einen Report zur Verfügung, in dem wir unsere Sicht auf das finanzielle und wirtschaftliche paneuropäische Umfeld darstellen.

Eine Liste unserer Fonds, seit der Gründung von Argos Wityu:

- Euroknights I & II: €59.9 Mio, 1990-93

- Euroknights III: €106.7 Mio, 1996

- Euroknights IV: €144.5 Mio, 2000

- Euroknights V: €275 Mio, 2006

- Euroknights VI: €400 Mio, 2011

- Euroknights VII: €520 Mio, 2017

- Mid-Market VIII: €450 Mio, 2021

Schritt 2

Investieren

Diese Phase startet mit einem gegenseitigen Kennenlernen des Geschäfts und der handelnden Menschen. Es ist für das Management eines Unternehmens ebenso wichtig zu verstehen, wer wir sind, was wir erwarten und wie wir arbeiten, wie umgekehrt für uns.

Eine Partnerschaft einzugehen bedeutet, sich gemeinsam auf eine mehrjährige Reise zu begeben. Unsere künftigen Partner brauchen die Sicherheit, dass wir ihre Chancen und Herausforderungen verstehen. Wir müssen die Vorstellungen des Managements teilen und uns gleichzeitig einig sein, dass die Realität vermutlich anders aussehen wird und wir dann in gegenseitigem Vertrauen Pläne entsprechend anpassen können.

Natürlich erfordert jeder Investitionsprozess eine Due Diligence und rechtliche Dokumentation. Aber wenn wir kein gegenseitiges Vertrauen wahrnehmen oder uns Transparenz fehlt, werden wir nicht investieren. Das werden wir auch dann nicht, wenn unsere Interessen und die des Managementteams nicht perfekt zusammenpassen. Wenn wir einmal investiert haben und die gemeinsame Reise beginnt, müssen alle in die gleiche Richtung streben. Es darf keine „hidden agendas“ geben. Davon sind wir überzeugt.

Schritt 3

Direkt nach dem Investment

Die Wochen und Monate direkt nach einer Investition verdienen besondere Aufmerksamkeit. Das ist die Zeit, in der sich die neue Dynamik entwickelt.

Wir starten Initiativen, die vor dem Investment festgesetzt wurden und setzen besprochene Änderungen in der Führungsstruktur um. Oft fließt viel Zeit in die Kommunikation mit Kunden, Lieferanten und vor allem Mitarbeitenden, um die Ziele der neuen Partnerschaft zu erläutern.

Wir sind der Meinung, dass es sehr wichtig ist, den Mitarbeiterinnen und Mitarbeitern eines Unternehmens zu erklären, wer wir sind, wo das Geld herkommt, und was unsere Ziele sind. Wir haben das in den vergangenen 30 Jahren sehr oft getan. Für alle Beteiligten hat dieser Dialog jedes Mal sehr viel gebracht.

Schritt 4

Die Zusammenarbeit während der Investitionsperiode

Nicht wir managen die Unternehmen, in die unsere Fonds investieren. Das macht das jeweilige Management. Wir haben während der Investitionsperiode neben dem Management eine Doppelrolle. Die Fonds, aus denen wir in ein Unternehmen investieren, beinhalten das Gesparte von Millionen von Menschen. Als Mehrheitseigner müssen wir daher die Geschäftsentwicklung sehr sorgfältig überwachen. Formell äußert sich das in monatlichen Reports und Entscheidungen, die im Beirat getroffen werden.

Unsere zweite Rolle geht weit über die erste hinaus. Wir unterstützen seit 30 Jahren erfolgreich mittelständische Unternehmen aus vielen Branchen und in diversen Situationen dabei, ihre Geschäftsziele schneller zu erreichen und Schwierigkeiten zu überwinden. Dabei haben wir viel darüber gelernt, wie Unternehmen wachsen und stärker werden. Und wie wir ihnen bestmöglich dabei helfen können.

Die Methode ist einfach: ein offener und informeller Dialog mit dem Management. Normalerweise sprechen wir jede Woche miteinander, ohne Agenda. Wir tauschen uns darüber aus, wie das Geschäft und der Markt sich entwickeln und wie wir das Unternehmen in diesem Kontext stärken können.

Schritt 5

Verkauf

Wir werden häufig gefragt, warum wir überhaupt verkaufen müssen.

Unsere Investitionsperiode liegt im Durchschnitt bei etwas über fünf Jahren, aber diese Zeitdauer ist nicht in Stein gemeißelt. In vielen Fällen haben wir das Wachstum darüber hinaus begleitet, für sieben oder zehn Jahre.

Schritt 6

Rückzahlung an Investoren